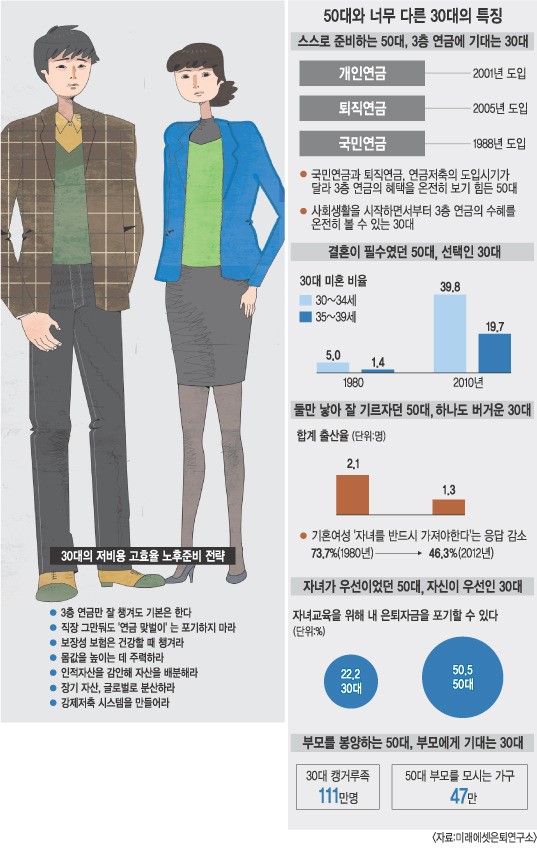

국민연금·퇴직연금·연금저축

‘3층 스펙’ 은 필수…

30대의 노후준비 전략 7가지

직장생활 7년차인 김모(35)씨는 노후준비에 대한

얘기가 나오자 넋두리부터 토해낸다.

“노후준비가 중요하고 필요하다는 것은 안다. 하지만

월급도 많지 않은데다 생활비와 자녀교육비, 대출이자

까지 갚고 나면 노후를 준비한다는 것은 사치에

가깝다.”김씨의 경우를 특별하다고 여기는 30대는

아무도 없다.

30대는 회사에 입사해 결혼하고 애를 낳으며 자녀

사교육과 자산형성에 본격적으로 눈을 뜨는 시기다.

하지만 한국 경제의 중추라고 할 수 있는 30대는 과거

개발시대에 부를 축적하기 쉬웠던 부모세대와 달리 모아

둔 돈이 별로 없으면서 각종 비용 인플레로 인해 상당수

가 빠듯한 삶을 살고 있다.

이들에게 노후 대비는 먼 미래 이야기일 수밖에 없다.

문제는 저성장 시대에 던져진 30대가

노후대비를 도외시할 경우 자칫 감당하기 어려운 타격을

입을 수 있다는 점이다.

30대의 특성에 맞는 ‘저비용 고효율 노후전략’ 을

7가지로 나눠 세워보기로 하자.

◇연금과 보험의 중요성을 인지하라=

피델리티 자산운용이 29일 한국, 일본, 홍콩 등 3개 지역

민들을 대상으로 한 조사결과, 한국의 20대 이상 직장인

600명중 75.8%는 은퇴 준비 필요성은 알지만,

실제 은퇴 준비를 행동에 옮기는 데 어려움을 겪고 있다

고 답했다. 4명 중 3명 꼴이다. 월 평균소득 중 은퇴에

대비하는 금액의 비중이 10% 미만인 응답자도

47.8%에 달했다.반면 홍콩의 30·40대 미혼자 중

81%는 은퇴 후 계획을 세웠고 퇴직연금 외에도

저축(62%), 투자(58%) 등을 하고 있다고 답했다.

이 같은 상황에서 연금과 보험에 대한 준비는 아무리

강조해도 지나치지 않는다고 은퇴연구소는 설명했다.

특히 국민연금, 퇴직연금, 연금저축 을 층층이 쌓아

대비하는 ‘3층 연금’은 기초적인 노후생활비 문제 해결

의 필수 요소다.

미래에셋은퇴연구소에 따르면 월소득 300만원인

35세 직장인 A씨가 10년 이상 국민연금 가입자격을

유지한 뒤 가입기간이 30년 되면 노령연금 약 80만원을

수령한다.

여기에 확정기여형 퇴직연금에 매년 300만원, 연금저축

에 매년 400만원을 채울 경우 65세가 되는 해부터

매달 166만원의 연금을 받을 수 있다.

경단녀(경력단절여성)에 대한 조언도 잊지 않는다.

국민연금과 퇴직연금 수령 자격조건인 가입기간 10년을

채우지 못한 경단녀들은 국민연금 추가납입제도

(납부예외를 신청했다 추후에 소득이 생겼을때 납부하

는 것)를 적극 활용하면 연금수령이 가능하다.

또 이직과 전직이 잦을 경우 개인형 퇴직연금계좌

(IRP)에 퇴직금을 모아두면 노후소득원이 될 수 있다.

연금저축도 추가 적립이 어려울 경우 납입을 잠시

중단해도 불이익이 없는 연금저축신탁과 연금저축펀드

에 관심을 가져볼 만하다.

미혼비율이 갈수록 증가하는 요즘 30대 싱글들은 건강

할 때 보장성 보험을 챙겨놓으면 갑자기 아플 때 비빌

언덕이 될 수 있다.

◇ 능력에 대한 투자와 노후 시스템 구축도 필수=

한창 일할 30대에 자신의 몸값을 높이는 것도 노후준비

전략이다. 오은미 미래에셋은퇴연구소 선임연구원은

“30대는 자산관리뿐만 아니라 자기계발을 통해 몸값

을 높이는 것도 중요하다”고 단정했다. 일단 몸값을

올려 소득이 늘어나야 저축이나 투자여력도 생길 수

있기 때문이다.

오 연구원은 “자기 일에 몰입하고 자기계발을 통해

몸값을 높여두면 연봉 상승→연금 불입액 증가→근로

기간 연장에 따른 오랜 기간 연금적립이라는 선순환이

가능하다”고 설명했다.

연구소는 또 자신의 직업과 소득 안정성을 고려해 주식형

과 채권형 등에 대한 자산 배분계획도 세워야 한다고

당부했다.

최근의 저성장 속에서 예금에만 머물 수 없고 국내

주식 및 부동산 투자도 불안하다면 글로벌 시장에 대한

투자 전략도 고려해볼 만하다. 시야를 전 세계로 넓혀

보면 매력 요소가 있는 대상이 많기 때문이다.

다만 이것도 위험성과 안정성을 적절히 분배하는 자세

가 좋다.

예를 들어 국내 주식형에 30%, 신흥국 주식형

30%, 글로벌 소비재 펀드에 40%로 배분하는 방식이다.

마지막으로 쓰고 남은 돈을 저축하는 것이 아닌 먼저

저축하고 나중에 쓰는 습관, 중도해지가 어려운 상품

가입, 노후대비 저축계좌를 별도로 구분하는 이른바

‘강제저축 시스템’ 의 필요성을 인식해야 한다.